2023年的财报一出,以摩根士丹利和摩根大通为首的投行纷纷上调评级——这就是宁德时代,一个被投资者称为“宁王”的企业。

3月15日,宁德时代发布2023年年报,宣布2023年营业收入达到了4009亿元,同比增长22.01%,归母净利润441亿元,同比增长43.58%,这样的利润堪称是宁德时代历史上最为出色的一份“成绩单”。

从这份年报中,我们还了解到,根据SNE Research统计的数据显示,宁德时代在国内动力电池使用量171.9GWh,同比增长28.7%,以44.5%的市场份额连续7年位列第一,并且在海外市场上,宁德时代动力电池使用量市占率为 27.5%,比去年同期提升 4.7 个百分点。

▲2023年全球动力电池使用量 图源:宁德时代官网

除了动力电池之外,宁德时代在储能电池领域同样有所建树,出货量市占率达到40%,连续3年位列全球第一,且和海内外包括中车株洲、中国电建、Nextera、意大利国家电力公司ENEL、西澳电力公司Synergy等著名的企业均有着深度的合作关系。

这样的成绩相当出人意料。因为自从2023年以来,动力电池行业就一直备受上游原材料价格波动、产能阶段性过剩等问题的困扰,整个行业都处于“去库存”阶段。这样的局面也对下游的整车行业产生了明显影响,不少品牌迫于生存压力,只能纷纷打起了价格战。

然而,即便面对这样的错综复杂市场环境,宁德时代依然通过自身的技术研发、极限制造、供应链管理、客户合作、可持续发展等方面的发力,交出了一份史无前例的成绩单。

动力电池行业瞬息万变的局势,势必会对包括连接器行业在内的诸多上游供应商带来不小的影响。外界有很多声音认为,作为上游企业,最理想的状态就是乘着宁德时代快速发展的东风,对于自身的业务同样大有好处。

那么问题来了,事实真是如此吗?

跟上脚步,上游企业造血能力增强

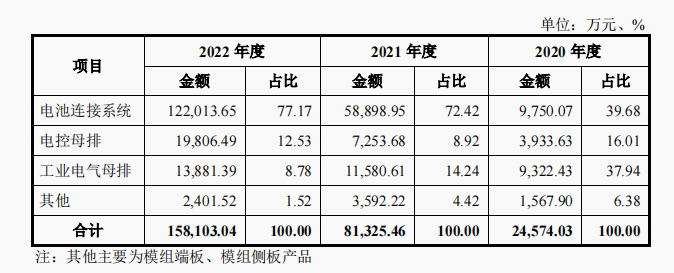

2023年7月,西典新能上市申请获审议通过。当时,《国际线缆与连接》通过解读西典新能上市招股书发现,截至2022年,电池连接系统成为了西点新能业务结构中的大头,并且该方面的收入也成为了公司重要的收入来源和增长点。

▲西典新能主营业务

如果进行更加深度的挖掘,我们就会发现,宁德时代自2020年起就已是西典新能的第一大客户。也正因如此,西典新能的电池连接系统收入才能呈现爆发式增长。这种爆发式的增长,确实可以给企业带来足够充足、强大的现金流。而充足的现金流,毫无疑问是企业投入正向研发必不可少的基石。

同样的例子在市场上并不罕见,2023年的6月,深圳壹连科技IPO进入问询阶段,从招股书中我们发现,自2019年起,宁德时代一直是其最大客户,伴随着双方的深度合作,公司的营收和盈利进入了快速增长期,甚至达到了每年倍增的态势。

此外,铭基高科、奕东电子和瑞可达等企业,也都在和宁德时代的深度合作中获益匪浅。

是助力,也是枷锁

宁德时代能够为连接器企业所提供的,其实远不止充足的资金流这么简单。近期,宁德时代就获得一项实用新型专利授权,专利名为“连接器插头、连接器插座、电池及用电设备”。此次获得授权,也正是宁德时代雄厚研发实力的一个缩影。

根据宁德时代的年报显示,截至2023年,公司已经拥有8137项境内专利及1850项境外专利,正在申请的境内和境外专利合计19500项。如果能够通过深度合作,获得宁德时代的专利授权,通过订单式研发和投放式创新,完成关键技术核心的攻关工作,对于企业本身而言,也是一大好处。

毫无疑问,借势于宁德时代的快车,上游企业可以获得充足的现金流和研发储备,但在此背后,也隐藏着一定的风险。

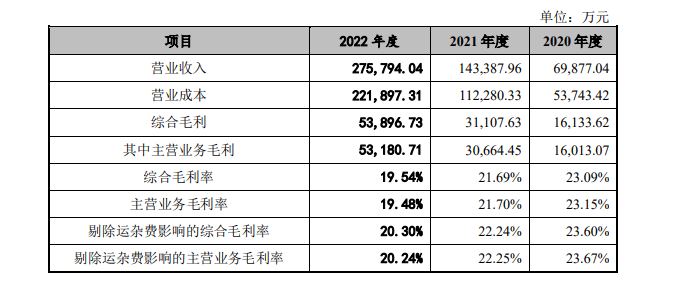

前文所提到的壹连科技,自2019年起对宁德时代的销售占比就逐年提升,从59.71%上涨到了67.98%。然而自2020年起,公司综合毛利率和主营业务的毛利率却逐年下降,这似乎是一个不寻常的现象。

▲壹连科技毛利率情况

而在西典新能的招股书中,风险因素一节也有所提及,报告期内电池连接系统毛利率分别为 12.39%、15.88%、14.23%和 15.07%,电池连接系统销售占比的提高,导致了公司毛利率整体下降。而之所以会产生这样的影响,直接原因就是公司在与宁德时代的合作中,提供了有竞争力的价格。

在业界看来,从上游的连接器到电池,再到下游的整车产业,成本和定价一直是决定产品竞争力的关键因素。在这种情况下,有不少车企都开始采用二线、三线的动力电池,从而压缩支出。而这也势必会影响到宁德时代的利润,进而辐射到上游的供应链产业。

作为现阶段电池行业的龙头,宁德时代既要面对竞争对手的挑战,又要面对海外市场不确定的局势,平衡产品的性能和成本也就成为了重中之重。而这对于上游的厂商们也是一样的,如何与宁德时代这样的巨头更好地协同,在市场中保持灵活的定位,将会是接下来需要考虑的重点问题。 |